Avec son potentiel de productions végétales, ses faibles coûts de main-d’œuvre et une tradition de consommation de porc, l’Ukraine pouvait devenir un acteur majeur du commerce international. La peste porcine a brisé son élan.

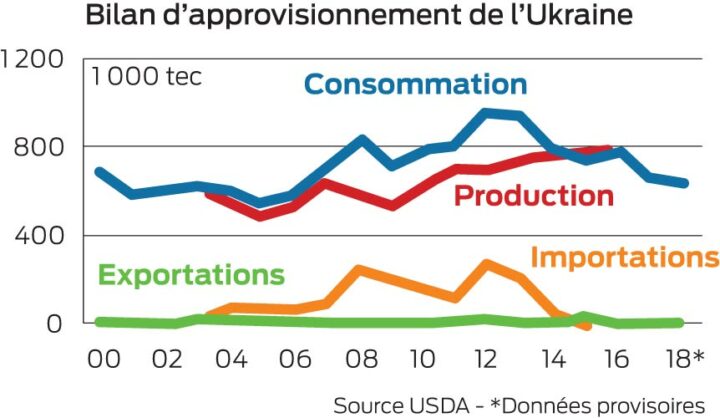

Le porc ukrainien est quasiment inconnu sur le marché international. La production nationale couvre la consommation des 43 millions d’habitants. Le boom économique de la période 2000-2013 a entraîné une hausse de la consommation des produits du porc. Les besoins ont été comblés à la fois par la hausse de la production (+ 48 % de 2005 à 2015) et une amplification des importations. La déstabilisation politique et économique du pays à partir du début de l’année 2014 a entraîné l’effondrement des investissements et du pouvoir d’achat. La consommation baisse de 30 % de 2013 à 2017, la production de 12 %. Les importations sont divisées par trois. La diminution continue de la population ukrainienne (moins 10 millions d’habitants depuis 1993) est un autre élément de dépression du marché intérieur. Elle s’est accélérée depuis 2014 en raison des pertes de guerre, de l’annexion de territoires par la Russie, de l’exode vers l’UE.

Moins d’investissements

Compétitive en prix, la volaille s’est progressivement substituée au porc dans les assiettes des Ukrainiens. La production nationale a quintuplé depuis 2000 et l’export a constitué un relais de croissance à partir de 2010. L’accord d’association entre l’Ukraine et l’UE, entré en vigueur en septembre 2017, renforce cette position offensive du poulet ukrainien.

Un tel scénario n’est pas possible en porc. Les principaux obstacles sont l’absence d’investissements réguliers en élevage et abattage et le manque d’application de règles strictes sur les plans sanitaires et de traçabilité. La progression de la peste porcine africaine aggrave lourdement la situation. Depuis le premier foyer identifié en juillet 2012, le virus se diffuse de plus en plus vite. En plus de fermer l’accès aux marchés à l’export, il entraîne des fermetures d’élevages et une perte de cheptel de 0,5 à 1 % par an, depuis 2015.

Un faible coût de production

La PPA pourrait également accélérer la fermeture des plus petits élevages, qui représentent encore 46 % du cheptel. Les clés du développement sont entre les mains des plus grands élevages, surtout à l’ouest du pays, moins affectés par le conflit. L’urbanisation et le changement de mode de vie les favorisent car ils accèdent au marché des GMS. La majorité des grandes entreprises, totalisant 20 000 truies chacune, ont doublé leur cheptel entre 2010 et 2018. Constituées par des investisseurs nationaux ou européens, principalement dans les anciens kolkozes, ces entreprises peuvent atteindre des niveaux de productivité comparables aux élevages d’Europe de l’Ouest.

Les investissements de biosécurité y sont priorisés avec la PPA. L’hétérogénéité entre élevages est importante, mais les coûts de production sont en moyenne 0,15 €/kg de carcasse inférieurs à ceux observés en France. Les prix des céréales y sont en effet 15 % inférieurs à ceux de la France, les bâtiments deux fois moins coûteux et la main-d’œuvre 4 à 5 fois moins rémunérée. À l’heure actuelle, leurs potentialités se limitent aux parts de marchés laissées vacantes par les élevages d’autoconsommation, et dépendent d’un rebond hypothétique du pouvoir d’achat.

Source : Boris Dufflot, Ifip