Les éléments de marché en fin d’année laissent entrevoir des opportunités dans les prochains mois en porc. L’Europe, dont la production faiblit, n’a pourtant jamais autant exporté sa viande.

Que réservera 2017 à la filière porcine bretonne ? « En analysant les éléments dont on dispose aujourd’hui, les observateurs imaginent vivre une belle campagne. Mais il faut rester prudent. Nous sommes dans le même état d’esprit qu’au tout début 2014… Avant que l’embargo russe déclaré le 25 janvier ne brise tous les espoirs », rapporte Jean-Pierre Joly, directeur du Marché du porc breton (MPB).

Le prix du porcelet flambe

En 2017, « annoncée volatile », l’offre devrait se tendre puisque l’Europe va encaisser une baisse de production. « La conséquence directe de la casse du cheptel du fait de la crise. » En juin, les chiffres parlaient d’un recul de 4 à 5 % du nombre de truies. 2016 devrait finalement se boucler autour de -2 à -3 %. Même s’il y a une certaine compensation par la progression constante de la prolificité, on constate tout de même déjà un certain impact : « A fin décembre, le prix du porcelet était 50 % plus cher que l’année précédente à la même époque. Cela illustre un manque de disponibilité. » Mécaniquement, dans deux à quatre mois, il y aura moins de charcutiers à la sortie des élevages. « Cela va donner de la dynamique au marché européen. »

Sur la lancée d’exportation record

Si la consommation intérieure a reculé sur l’année écoulée, l’Europe a exporté 18 % de sa production vers pays tiers (14 % en 2015), un record. Au total, environ 4 millions de tonnes en 2016. Cet élan pour la filière vient de la Chine qui fait la pluie et le beau temps sur les marchés. Le géant asiatique a beaucoup acheté à l’automne après une pointe à 220 000 t sur le seul mois de juin. Cet appel d’air a fait fondre tous les stocks : « Dans les élevages et dans les frigos des abatteurs, mais aussi les volumes de stockage privé de l’Union européenne du début d’année », détaille Jean-Pierre Joly. « Pour cette année qui débute, les analyses récentes de la Rabobank (Pays-Bas) et de l’USDA (États-Unis) tablent sur autant d’importations de porc vers la Chine qu’en 2016. » Hong-Kong, les Philippines, le Japon… L’Asie n’a jamais été aussi massivement présente aux achats.

Pourrait-il y avoir un risque de voir cette demande asiatique se tourner vers le porc américain dont le cours reste bas, autour d’1,2 $ /kg actuellement ? « Les Chinois semblent bien partis pour acheter. Mais les États-Unis, malgré une grave crise de surproduction depuis l’automne, n’ont pas la capacité suffisante pour répondre. De plus, la Chine veut importer de la viande issue d’élevage sans ractopamine. » L’Europe reste donc bien placée.

Marché fluide

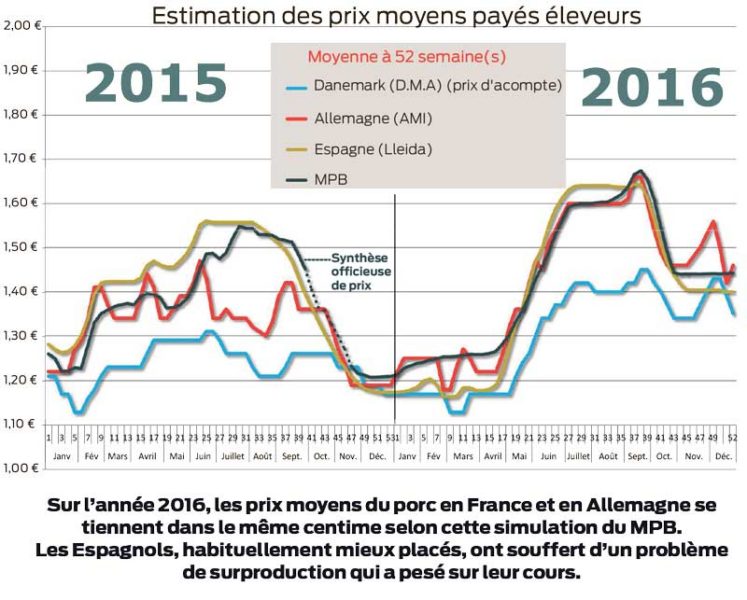

2016 avait débuté à 1,07 € / kg au cadran de Plérin. 2017 a démarré à 1,3 € / kg. « Les cochons sortis élevage pèsent également 1,5 kg de moins qu’un an auparavant. C’est à peu près l’équivalent de deux jours de croissance. Sur la zone Uniporc, cela représente 130 à 140 000 porcs de moins dans les ateliers. » Cette fluidité est également vraie en Allemagne, aux Pays-Bas et dans une moindre mesure en Espagne. En pleine période de promotion sur la viande de porc, cette ambiance laisse une chance au prix du marché « de monter assez tôt au mois de janvier partout en Europe où il manque des cochons. »