Nombreux sont les associés de société qui vont partir en retraite dans les prochaines années et qui vont transmettre leurs parts à un membre de leur famille. Décryptage de l’intérêt de bien maîtriser le fonctionnement du compte associé et du pacte Dutreil.

Tout associé d’exploitation agricole est titulaire d’une portion de capital (parts sociales) et d’un compte associé. Les parts sociales seront évaluées au moment du départ de l’associé en prenant en compte la situation patrimoniale et économique de l’exploitation.

Le compte associé permet d’enregistrer tous les mouvements financiers réalisés entre la société et son associé depuis son entrée. Chaque année, la part de résultat affecté à l’associé y est comptabilisée et vient l’augmenter si le résultat est bénéficiaire. À l’inverse, les prélèvements privés et autres dépenses que la société aurait pu engager au profit de son associé viennent réduire le compte associé

Départ à la retraite et solde du compte associé

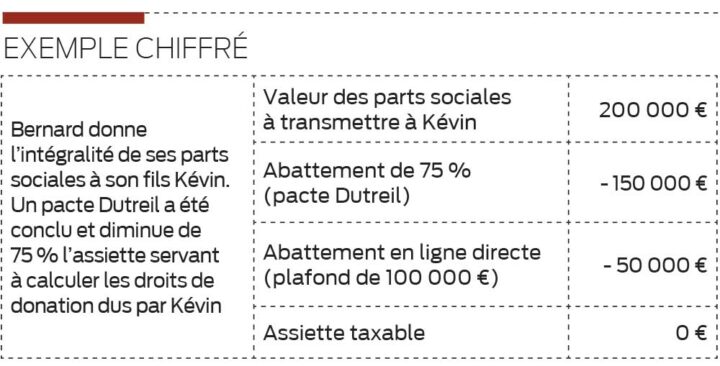

Le compte associé est souvent créditeur pour un associé qui part en retraite. Dans ce cas, la société lui doit une somme d’argent. Dans le cadre familial, l’associé retrayant peut souhaiter donner ses parts à un membre de sa famille également associé. Il peut être intéressant de préparer cette transmission quelques années auparavant en confortant les capitaux par la création de nouvelles parts issues du compte associé. Avec un engagement collectif de conservation des parts sociales pris au moment de l’augmentation de capital, le pacte Dutreil permettra quelques années plus tard de bénéficier d’un abattement de 75 % des droits de donation sur l’ensemble des parts données.

Investissement et consolidation du capital social au travers d’un exemple

Alain Le Maux / Cerfrance Côtes d’Armor